Gestores projetam retomada

[ad_1]

Mercado financeiro ainda mantém uma visão relativamente positiva da conjuntura, que destoa dos demais agentes econômicos

No cenário de descontrole sanitário e humanitário trazido pela pandemia do novo coronavírus, a economia não tem como funcionar normalmente. Mas o mercado financeiro ainda mantém uma visão relativamente positiva da conjuntura, que destoa do restante dos agentes econômicos e da população.

Mesmo que os graus de incerteza política, econômica e sanitária sejam muito elevados, a maioria dos gestores de recursos está projetando uma retomada da atividade no segundo semestre, considera que o país pode estar perto de atingir o pico da atual onda da pandemia e que o pior poderá em breve ficar para trás. Parte disso se deve à peculiar lógica de funcionamento do mercado, que vive da tentativa de antecipar tendências.

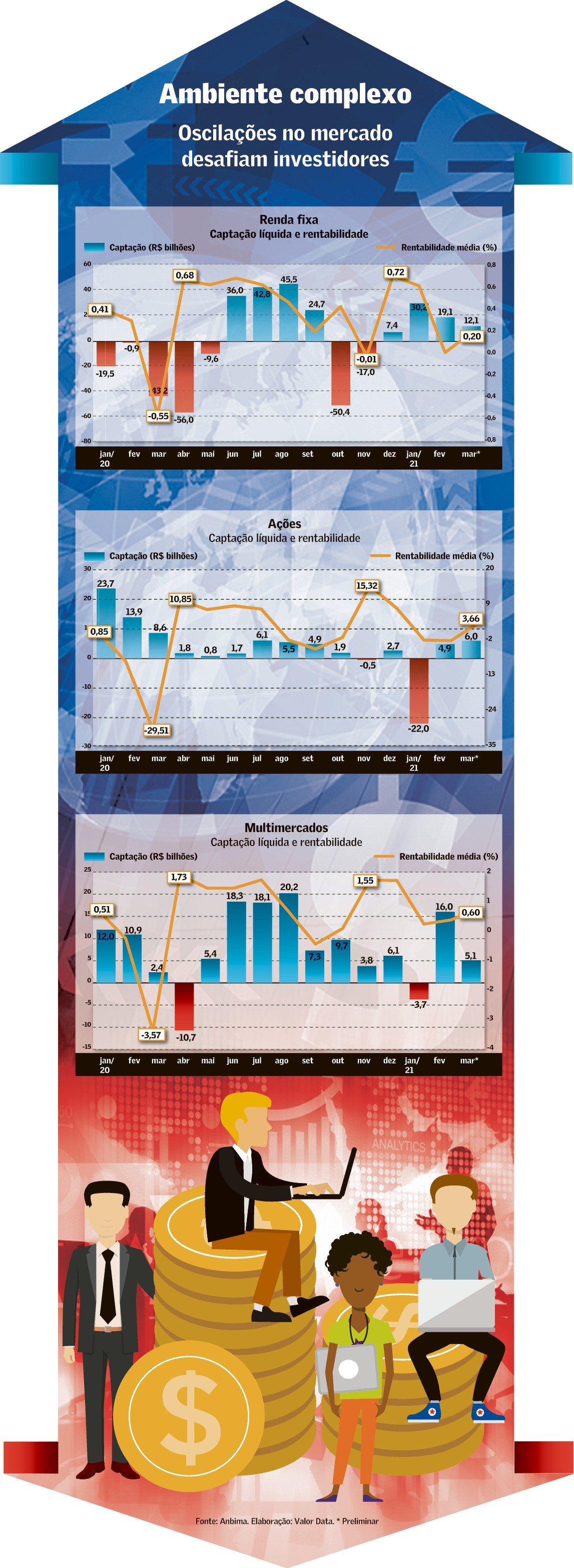

Em meio a esse ambiente complexo, gestores buscam oportunidades nos ativos que ficaram com preços distorcidos. E consideram que o início do ciclo de elevação dos juros não altera o processo de diversificação dos investimentos iniciado há cerca de dois anos. Esse processo amplifica a diferenciação dos produtos e traz a necessidade de compará-los para investir com mais tranquilidade e eficiência. A presente edição do “Guia Valor de Fundos de Investimento”, elaborado pelo economista Marcelo d’Agosto, analisou 1.127 fundos de investimento para facilitar essa tarefa por parte do investidor.

Temor é que a extensão da pandemia aumente a pressão para encontrar medidas criativas, fora do teto de gastos

“Mesmo com a perspectiva de novas elevações dos juros, eles ainda são muito comportados e é necessário diversificar as aplicações em busca de mais rentabilidade”, afirma Luciane Effting, superintendente da área de investimentos do Santander Brasil. Ela considera que os juros não devem voltar para o patamar de dois dígitos e que a migração para a renda variável vai continuar – o Santander projeta a meta da taxa Selic em 5,5% no fim do ano (frente a inflação de 5%) e bolsa a 135 mil pontos no fim do período.

“Nosso cenário continua muito construtivo para o Brasil e para o mundo, principalmente por conta dos juros baixos, que devem continuar assim ainda por muito tempo”, afirma Mauricio Hazzan, diretor de investimentos do Safra Private Banking. O banco estima a meta da Selic em 5% e inflação de 4,9% (IPCA) no fim deste ano, ou seja, juros reais praticamente zerados. Hazzan considera que, em busca de mais rendimentos, os investidores deverão continuar migrando para produtos mais arriscados como os multimercados e os fundos de ações.

O principal ponto de atenção do mercado no curto prazo não está nos juros e sim na questão fiscal e na possibilidade de descontrole das contas públicas. Quase já não se fala nas reformas administrativa e tributária. “O cenário de curto prazo é mais preocupante, mas esperamos uma descompressão no segundo semestre. Se a economia reabrir de forma gradativa após os grupos de risco terem sido vacinados, a pressão por mais gastos do governo irá se reduzir”, afirma Daniel Weeks, economista-chefe da Garde Asset Management. As próximas semanas devem ser decisivas para determinar também o cenário de médio e longo prazos. Esse período de travessia, considera Weeks, vai definir se as contas públicas sairão levemente deterioradas ou estouradas.

O temor é que a extensão da pandemia leve ao aumento da pressão para que se encontrem medidas criativas, fora do teto de gastos, para acomodar o aumento das despesas e redução das receitas, explica Evandro Buccini, diretor da Rio Bravo Investimentos. No entanto, ele considera que o cenário mais provável é o de continuidade do atual arcabouço e de manutenção de uma relativa credibilidade da política econômica, ainda que isso coexista com baixo crescimento, ausência de reformas, preocupação com a sustentabilidade da dívida pública e juros um pouco mais elevados. No pior cenário, haveria corrosão completa da credibilidade e um cenário de caos em que todos os ativos nacionais perderiam valor.

Outra fonte de incerteza, ainda que em menor grau, é a trajetória dos juros americanos. O temor é que os Estados Unidos retomem o crescimento mais rapidamente, que a inflação suba com mais força e que o banco central norte-americano tenha que elevar os juros antes do esperado ou que a retirada de estímulos monetários seja descoordenada.

Dada a expectativa de melhora da economia no segundo semestre, muitos gestores já se posicionaram. “Aos poucos, estamos montando uma carteira que pode se beneficiar da reabertura de alguns setores”, afirma Eduardo Canto, gestor da Arx Investimentos. Ele considera que as ações de consumo acabaram ficando para trás por conta da fragilidade econômica, mas devem retomar quando a vacinação avançar e a população puder sair de casa para fazer compras.

Outra oportunidade que Canto enxerga é nos juros com vencimentos intermediários, que chegaram perto de 10% ao ano: “Parece que o mercado está exagerando”. Mesmo de olho em algumas oportunidades, a opção é por fazer menos operações direcionais (apostando na alta ou na baixa) e ficar mais conservador. Na média, a Arx costuma usar de 40% a 50% do orçamento de risco dos fundos multimercados, mas agora está na casa dos 30%.

Na Novus Capital, a leitura é a de que os principais grupos de risco estarão vacinados até junho ou julho, que o ritmo da vacinação vai aumentar e em seguida começarão a vir notícias positivas com a reabertura do setor de serviços no Brasil e o impulso do novo ciclo favorável de commodities.

“Há uma grande oportunidade no momento, especialmente em ações de empresas que se beneficiam da abertura da economia”, afirma o gestor Luiz Eduardo Portella. As ações constituem a principal posição de risco dos multimercados da casa – que hoje está usando cerca de 50% do orçamento de risco e visa chegar a 65%.

A elevação dos juros futuros também é vista como uma oportunidade: antes, o fundo estava tomado (apostando na elevação dos juros). Mas, quando a taxa de médio prazo subiu para cerca de 8%, passou a atuar vendido na parte intermediária da curva de juros porque o prêmio foi considerado atraente. O gestor, no entanto, usa posições tomadas em juros nos Estados Unidos como forma de proteger as posições vendidas em juros no Brasil.

No BNP Paribas Asset Management, a preferência nos fundos multimercados recentemente recaiu sobre títulos de renda fixa por conta do prêmio elevado nos títulos de prazos intermediários (que chegaram a pagar cerca de 5% em termos reais). A inflação implícita (uma espécie de medida das expectativas de inflação e do prêmio de risco) para títulos com prazo de três anos chegou acima de 5%. Essa taxa, considera Gilberto Kfouri, responsável pela renda fixa e multimercados da casa, é acima do juro neutro da economia (de 3%), mostrando que o momento é bom para a compra, mas com constante monitoramento dos riscos.

A casa está “neutra” em ações nesse tipo de fundo, ou seja, investindo a média. “Em renda variável, temos ações de commodities, que devem se beneficiar do crescimento mundial, de empresas de qualidade, pouco ligadas ao ciclo econômico, e de companhias que devem se beneficiar da reabertura da economia, como shoppings, distribuidoras de combustíveis e empresas de turismo”, diz Gilberto Nagai, responsável pela renda variável da gestora.

[ad_2]

Source link